S tem zapisom želimo bralcu na kratko predstaviti faktoring kot sodobno finančno storitev in vse njegove prednosti, ki lahko koristijo praktično vsem podjetjem (MSP, start-up, v prestrukturiranju, izvozniki…) ter predvsem primerjavo s sorodnimi instrumenti zavarovanja in financiranja prodaje oz. terjatev iz poslovanja. Na koncu zapisa pa lahko najdete obširno tabelo, kjer je narejena neposredna primerjava faktoringa s kreditnim zavarovanjem, bančnim akreditivom, bančno plačilno garancijo in bančnim posojilom. V tabeli so prav tako predstavljeni tudi okvirni stroški faktoringa v primerjavi s stroški navedenih konkurenčnih storitev. Čeprav govorimo o konkurenčnih storitvah pa želimo poudariti, da v bistvu sploh ne gre za konkurenčne ampak bolj za komplementarne storitve, ki jih podjetja lahko brez težav uporabljajo skupaj s faktoringom oz. je to celo priporočljivo. V vsakem podjetju si morate sami izračunati, katera kombinacija vam najbolj ustreza in zagotavlja najboljše rezultate. Naš cilj je zgolj predstaviti faktoring in paleto vseh storitev, ki jih nudi, kar ne velja za noben drug finančni instrument. Poleg tega pa uporaba faktoringa v veliko primerih omogoča prihranke in celo možnost dodatnega zaslužka.

Začetki faktoringa menda segajo 5.000 let v preteklost na področje Mezopotamije, ki velja za zibelko sodobne civilizacije. Prvi pisni vir iz časov Babilona pa je znani Hamurabijev zakonik iz 18. stoletja pred našim štetjem, ki vključuje tudi pravila financiranja trgovine.

Faktoring se potem v takšni ali drugačni obliki pojavlja tudi v starem Egiptu, antični Grčiji, v starem rimskem imperiju, srednjem veku pri kolonialni trgovini in kasneje v 17. stoletju pri osvajanju Amerike, kjer se je postopoma razvil v moderno obliko Del Credere faktoringa v začetku 19. stoletja.

V Evropo se je vrnil šele po 2. svetovni vojni v zgodnjih 60-ih letih 20. stoletja z ustanovitvijo neodvisnih faktorjev in združenja Factors Chain International (FCI). V Sloveniji pa so se prve faktoring družbe začele pojavljati šele malo pred osamosvojitvijo v začetku 90-ih let prejšnjega stoletja. Kljub dolgi zgodovini pa o faktoringu vseeno lahko govorimo kot o relativno mladi finančni storitvi oz. panogi, ki je še v razvoju in zato dosega visoke stopnje rasti skoraj povsod po svetu.

Kljub skoraj 30 letni zgodovini faktoringa v Sloveniji pa je to še vedno storitev, ki je relativno nepoznana oz. narobe razumljena ter zaradi tega pogosto neupravičeno omalovaževana ali zaničevana. Še vse prepogosto se sliši komentarje v smislu ”Mi ne rabimo faktoringa, ker nimamo slabih plačnikov!”, ”S kupci sodelujemo že 30 let in nam vedno plačujejo na rok”, ”Faktoring je drag, pri banki imamo bistveno nižje obrestne mere!”, ”Premije pri kreditnih zavarovalnicah so bistveno nižje od vaše provizije!”, ”Faktoring je izhod v sili, namenjen slabim podjetem, ki pri banki ne morejo dobiti posojil in so izkoristili vse druge možnosti financiranja!”…

Takšne in podobne izjave kažejo na nepoznavanje kompleksnosti storitve faktoringa, njegovega osnovnega namena in vseh prednosti, ki jih ponuja. Res je sicer, da je definicij faktoringa veliko in se lahko med seboj tudi precej razlikujejo. Prav tako je na svetu ogromno faktoring družb, ki se po svojih storitvah in značilnostih ponudbe storitev bistveno razlikujejo in nekatere še vedno mečejo slabo luč na samo storitev. Vse to seveda vnaša zmedo pri definiranju in razumevanju kaj prava storitev oz. storitve faktoringa pravzaprav so. V Sloveniji so banke odkupovale terjatve oz. posamezne fakture z regresom in v veliki meri to počnejo še danes. Zato je v zavesti slovenskih finančnikov in podjetnikov še vedno zakoreninjena definicija faktoringa, da je to odkup terjatev z regresom. Še vedno pa ostaja misterij, od kod prepričanje mnogih, da gre pri faktoringu za odkup slabih terjatev. Verjetno je bilo takšno prepričanje uvoženo iz drugih faktorinško razvitih držav, kjer so zaradi negativnega slovesa faktoringa šli tako daleč, da so marsikateri faktorji spremenili ime svojih storitev v bolj marketinško sprejemljive termine, čeprav gre za isto storitev, le pod drugim imenom.

Čeprav marsikateri faktor, vključno z A.B.S. Factoring d.o.o., opravlja tudi katero od zgoraj naštetih storitev, pa tem storitvam ne moremo reči faktoring.

Pri faktoringu gre v bistvu za sintetično storitev, ki vključuje celo paleto različnih storitev, ki jih faktoring družbe v takšni ali drugačni kombinaciji nudijo. Bistvo faktoringa pa je, da vse vključene storitve temeljijo na odstopu (cesiji) kratkoročnih trgovinskih (poslovnih) terjatev. Faktoring vključuje 4 osnovne storitve in sicer:

Faktoring je zelo prilagodljiva in inovativna dejavnost, tako da se število, vrste in kombinacije storitev, ki jih ponujajo faktorji spreminjajo tudi glede na potrebe strank, zakonske omejitve v posameznih državah ter njihove splošne gospodarske pogoje in navade poslovanja.

A.B.S. Factoring vam zagotavlja likvidnost in varnost tudi v težkih in turbulentnih časih. Z vami smo v dobrem in slabem! Naše poslanstvo je, da vam pomagamo doseči zastavljene cilje.

Na splošno pa za faktoring velja, da je to vsak dogovor oziroma pogodba, s katero se faktor zaveže, da bo za svojo stranko opravljal vsaj dve od zgoraj navedenih štirih osnovnih storitev faktoringa. Za opravljanje poslov faktoringa skleneta faktor in njegova stranka (klient) trajno ali dolgoročno (okvirno) pogodbo, ki praviloma velja do njene odpovedi s strani ene od pogodbenih strank. S pogodbo se dogovorita, katere storitve bo faktor opravljal in za katere terjatve ter cene in druge pogoje ponujanih storitev. Poleg že navedenih storitev pa so faktorji sčasoma razvili oz. v svojo ponudbo vključili tudi druge storitve, ki jih nudijo svojim strankam (klientom, večinoma dolgoročnim poslovnim partnerjem). Med njih tako npr. uvrščamo tudi poslovno in pravno svetovanje, posredovanje raznih poslovnih in bonitetnih informacij, tržne raziskave, revizija poslovnih knjig, organizacija transporta, idr. Ne glede na stalno širjenje funkcij faktoringa pa imata še vedno prevladujoči pomen funkciji financiranja in zaščite plačil, kar sta tudi glavna razloga, da se podjetja odločajo za uporabo faktoringa.

Kdor bi se želel podrobneje seznaniti s tematiko faktoringa mu v branje priporočamo povsem novo knjigo izpod tipkovnice dr. Mirana Jusa z naslovom ”Faktoring in sorodni instrumenti financiranja trgovine”, ki je izšla letos in predstavlja prvo monografijo o faktoringu v slovenskem jeziku. Za bolj mednarodni vidik faktoringa pa priporočamo knjigo ”Factors and Actors – A global perspective on the present, past and future of factoring”, ki jo je pod sponzorstvom Factoring Chain Internationsa (FCI) uredil Patrick de Villepin, vključuje pa prispevke največjih strokovnjakov s področja faktoringa. Skupni imenovalec obeh knjih pa je ugotovitev, da pravi faktoring predstavlja sodobno finančno storitev s številnimi prednostmi in koristmi za podjetja ter s tem podporo realni ekonomiji.

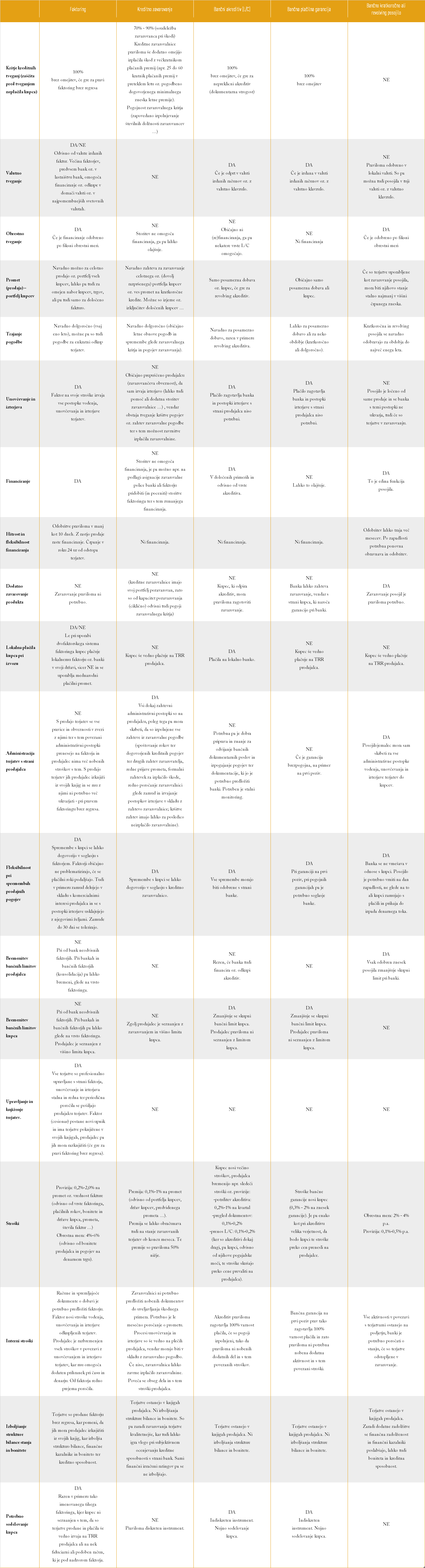

Že iz dosedaj napisenega jasno izhaja, da storitev faktoringa ni preprosto primerljiva z nobenim drugim produktom na finančnem trgu, saj nobeden ne ponuja tako široke palete storitev in so vsi specializirani samo v reševanje določenih težav. Za storitev financiranja banke npr. ponujajo kratkoročna oz. revolving posojila. Za zavarovanje rizikov izdajajo banke med drugim dokumentarne akreditive ali bančne garancije. Zavarovanje pred kreditnimi riziki ponujajo tudi nekatere (kreditne) zavarovalnice. Vodenje terjatev zagotavljajo računovodski servisi oz. interne računovodske službe. Z izterjavo pa se ukvarjajo izterjevalske agencije, odvetniške pisarne ali interni pravni ali finančni oddelki. Vsaka izmed teh storitev in njihovi ponudniki imajo seveda svoje prednosti in slabosti v primerjavi s faktoringom. V spodnji tabeli smo se osredotočilni na dve najpomembnejši funkciji faktoringa (financiranje in zaščita pred kreditnimi riziki) ter primerjavo z nekaterimi konkurenčnimi storitvami, ki so faktoringu ev. lahko (nepopolni) substituti.

Mnenja smo, da kreditna zavarovanja in bančna posojila dejansko ne predstavljajo konkurenčnih storitev faktoringu, ampak bolj komplementarne. Vsako podjetje se mora samo odločiti, kaj je zanj najugodneje in kaj ustreza njegovim potrebam in zmožnostim. Ni pa nobene ovire, da podjetje skupaj z bančnimi posojili in kreditnimi zavarovanji uporablja tudi storitve faktoringa. Kar želimo poudariti je, da je za podjetja bistvenega pomena, da se zavedajo pomembnosti uravnavanja denarnih tokov in predvsem zagotavljanja varnosti poslovanja na dolgi rok. V zadnjih 10-ih letih sta nas prizadeli dve večji gospodarski krizi, v katerih se je marsikatero podjetje zavedlo, kako pomembno je, da so terjatve zavarovane. Žal mnogi prepozno. Zgodovina nas uči, da tudi največja in najboljša podjetja lahko propadejo. Povprečna življenska doba podjetij se skrajšuje. V sredini prejšnjega stoletja je znašala skoraj 60 let, sedaj pa se je znižala na manj kot 20 let. Preverite s kom poslujete in se zaščitite pred riziki, ki ogrožajo vašo rentabilnost in celo obstoj. Faktoring vam je pri tem lahko v veliko pomoč. Kar pa je še pomembneje, faktoring vam s funkcijo financiranja omogoča stalno likvidnost in s tem konkurenčno prednost na trgu, saj lahko svojim kupcem ponudite daljše plačilne roke, tako povečate prodajo in dobiček, hkrati pa ne povečujete svoje finančne zadolženosti in izboljšujete svojo boniteto, kar vam pri bankah omogoča višje limite, ki jih lahko izkoristite za investicijska posojila, storitvene in plačilne garancije, akreditive… Pri financiranju s strani faktorja praviloma niste omejeni z bančnimi limiti ampak financiranje raste z rastjo prodaje, pod pogojem, da so kupci dovolj kvalitetni, da njihova plačilna sposobnost prenese povečevanje faktoring limitov v skladu z rastjo prodaje.

Bojan Šuštar je diplomirani ekonomist z več kot 30 letnimi izkušnjami s področja financ. Deloval je v bančnem sektorju, večino svoje kariere pa je posvetil faktoringu in se uvršča med pionirje te dejavnosti v Sloveniji.